Технический анализ крипторынка – мифы и реальность

Здравствуйте, уважаемые коллеги!

Сегодня я хотел бы изложить свой взгляд на тему, которая очень часто появляется в дискуссиях о рынке криптовалют, в контексте того, что технический анализ нельзя применять для цифровых активов. Однако позволю себе не согласиться с подобной аргументацией и вот почему.

На самом деле понятие «технический анализ» подразумевает под собой набор инструментов и методов с помощью, которых трейдер не знакомый с технологией может зарабатывать деньги на колебаниях котировок.

Главное, чтобы набор этих методов подразумевал наличие некого алгоритма при использовании, которого на дистанции длинной в бесконечность, торговец получал положительное математическое ожидание от своих сделок.

Другими словами в отличие от игры в рулетку обладающей отрицательным мат. ожиданием для игрока, трейдер применяя набор алгоритмов, получал бы прибыль, а не убыток. Эта задача и решается при помощи методов прогнозирования с применением технического анализа.

Главным аргументом противников тех. анализа на рынке криптовалют является то, что методы, применяемые трейдером, создавались и имеют отношение к другим типам рынков. Однако такой аргумент не выдерживает никакой критики.

Например, один из методов тех. анализа описывающий поведение цены, элементы которого, активно применяются в настоящий период – японские свечи, применялся несколько сотен лет назад при торговле рисом.

Волновая теория и принципы межрыночного технического анализа были впервые применены Доу-Джонсом и Эллиотом в начале прошлого столетия и до сих пор успешно применяются на всех рынках. Поэтому вопрос не в том, что технический анализ на крипторынке не работает, а в том, что его неправильно применяют.

Основным элементом технического анализа является следование за направленной тенденцией, причем направление тенденции в данном случае не имеет никакого значения. Именно тенденция обеспечивает трейдеров положительным математическим ожиданием, и именно поэтому, основным принципом технического анализа является принцип: - тенденция будет продолжена, пока мы не получим обратного.

И наоборот, отсутствие тенденции не обеспечивает трейдера положительным математическим ожиданием, и приводит его к убыткам. Посмотрите, как действуют на фьючерсных рынках профессиональные участники спекулятивных операций хедж – фонды. Они приходят на рынок, когда появляется тренд, совершают покупки по тренду и уходят с рынка, когда тренд исчезает.

Проблемой индивидуальных трейдеров является то, что они в большинстве случаев пытаются войти против существующей тенденции и не имеют четких методов оценки ситуации, а также нарушают правила управления капиталом, открывая позиции в надежде, что здесь и сейчас им повезет, но это подход не рыночный, а из теории азартных игр. Рыночный подход предполагает обратное обоснование – сегодня мне может не повезти, но на дистанции я буду в плюсе.

Теперь к вопросу об отличиях рынка криптовалют от традиционных рынков. Действительно на этом рынке, отсутствуют маркетмейкеры и регулирующие структуры, он организован по принципу золотодобывающих артелей и фондовых рынков 19 века, на этом рынке не редки манипуляции, но в целом вспоминая старину Доу, мы должны понимать, что работает крипторынок точно также как и все другие рынки.

Давайте посмотрим на кошельки биткоин и лайткоин, приняв объемы накопленных на них средств (рис.1 и рис.2), за объемы активов неких корпораций и институциональных структур работающих с традиционными финансовыми инструментами.

Рис.1: Распределение биткоин кошельков

Рис.2: Распределение лайткоин кошельков

В случае с биткоин 1550 адресов или 0.01% от общего количества кошельков имеют 40% от всего объема добытых монет. В случае с лайткоин 455 кошельков имеют почти 60% всех активов. Эта пропорция мало отличается от современной структуры ФОРЕКС или фондового рынка, где действуют маркетмейкеры, центральные банки, международные корпорации или производители товаров и услуг.

Эта структура также напоминает акционерное общество, где контрольный пакет принадлежит группе мажоритарных акционеров, которые к тому же не контролируются государством. Естественно, что основной задачей держателей кошельков является получение прибыли, в том числе за счет обмена крипты на фиатные деньги, а также увеличение своей доли в данном сегменте экономики. Плоха та компания, которая не стремится нарастить свою капитализацию (привет Газпрому).

Теперь возникает закономерный вопрос за счет кого держатели этих кошельков получают прибыль? В принципе здесь каждый за себя, но никто не отменял слияние, поглощение, рейдерские захваты ферм конкурентов, раз уж мы находимся в стадии «Дикого запада» и «крипто лихорадки».

Пользуясь своим положением, толстые кошельки могут повышать цену и продавать свои активы по высокой цене, а также понижать цену, выкупая крипто активы по малой цене. Причем часто, за счет демпинга, вынуждая конкурентов закрывать свои фермы, снижая тем самым сложность добычи и повышая свою собственную рентабельность. При этом рассуждения о себестоимости добычи и других факторах стоимости крипто денег могут иметь смысл только в общих чертах.

Разглагольствования типа: - «биткоин не может быть дешевле $480, этого не может быть никогда», смысла вообще не имеют. Вернее они имеют смысл только тогда, когда об этом рассуждают владельцы кошельков, о которых я упоминал выше. Вы валаделец такого кошелька и только, что провели переговоры со своими коллегами по клубу миллиардеров, приняли решение, и теперь сообщаете нам инсайдерскую информацию? Нет? Тогда о чем вы говорите?

Я тоже не владелец толстого кошелька, но я знаю, что себестоимость добычи часто не имеет значения, а если и имеет, то до того момента когда фундамент наконец начнет работать, большая часть мелких держателей разорится, их активы скупят крупные кошельки, а затем опять создадут ажиотаж. Так было и так будет.

Я так же знаю, что надеяться на то, что «прилетит вдруг волшебник в голубом вертолете и бесплатно покажет кино», очень дорого, иногда так дорого, что лучше не думать об этом вообще. Но, применяя тех. анализ я знаю и уверен что: - «тенденция будет продолжена пока я не получу обратного». Поэтому все, чем я должен овладеть, это методами распознавания тенденции и следования ее направлению.

Как серфингист входящий против волны только для того, чтобы оседлать волну и прокатиться на ней как можно дальше, так трейдер должен входить против краткосрочного тренда, чтобы оседлать долгосрочный, но никак не наоборот. Нигде и никогда вы не увидите серфингиста скользящего против волны или в штиль. Ищите тенденцию, используйте тенденцию и зарабатывайте деньги, а все остальное от лукавого, да прибудет с нами профит. Будьте внимательны и осторожны.

Глеб Кабанов – аналитик MTradingТехнический анализ крипторынка – мифы и реальность

Здравствуйте, уважаемые коллеги!

Сегодня я хотел бы изложить свой взгляд на тему, которая очень часто появляется в дискуссиях о рынке криптовалют, в контексте того, что технический анализ нельзя применять для цифровых активов. Однако позволю себе не согласиться с подобной аргументацией и вот почему.

На самом деле понятие «технический анализ» подразумевает под собой набор инструментов и методов с помощью, которых трейдер не знакомый с технологией может зарабатывать деньги на колебаниях котировок.

Главное, чтобы набор этих методов подразумевал наличие некого алгоритма при использовании, которого на дистанции длинной в бесконечность, торговец получал положительное математическое ожидание от своих сделок.

Другими словами в отличие от игры в рулетку обладающей отрицательным мат. ожиданием для игрока, трейдер применяя набор алгоритмов, получал бы прибыль, а не убыток. Эта задача и решается при помощи методов прогнозирования с применением технического анализа.

Главным аргументом противников тех. анализа на рынке криптовалют является то, что методы, применяемые трейдером, создавались и имеют отношение к другим типам рынков. Однако такой аргумент не выдерживает никакой критики.

Например, один из методов тех. анализа описывающий поведение цены, элементы которого, активно применяются в настоящий период – японские свечи, применялся несколько сотен лет назад при торговле рисом.

Волновая теория и принципы межрыночного технического анализа были впервые применены Доу-Джонсом и Эллиотом в начале прошлого столетия и до сих пор успешно применяются на всех рынках. Поэтому вопрос не в том, что технический анализ на крипторынке не работает, а в том, что его неправильно применяют.

Основным элементом технического анализа является следование за направленной тенденцией, причем направление тенденции в данном случае не имеет никакого значения. Именно тенденция обеспечивает трейдеров положительным математическим ожиданием, и именно поэтому, основным принципом технического анализа является принцип: - тенденция будет продолжена, пока мы не получим обратного.

И наоборот, отсутствие тенденции не обеспечивает трейдера положительным математическим ожиданием, и приводит его к убыткам. Посмотрите, как действуют на фьючерсных рынках профессиональные участники спекулятивных операций хедж – фонды. Они приходят на рынок, когда появляется тренд, совершают покупки по тренду и уходят с рынка, когда тренд исчезает.

Проблемой индивидуальных трейдеров является то, что они в большинстве случаев пытаются войти против существующей тенденции и не имеют четких методов оценки ситуации, а также нарушают правила управления капиталом, открывая позиции в надежде, что здесь и сейчас им повезет, но это подход не рыночный, а из теории азартных игр. Рыночный подход предполагает обратное обоснование – сегодня мне может не повезти, но на дистанции я буду в плюсе.

Теперь к вопросу об отличиях рынка криптовалют от традиционных рынков. Действительно на этом рынке, отсутствуют маркетмейкеры и регулирующие структуры, он организован по принципу золотодобывающих артелей и фондовых рынков 19 века, на этом рынке не редки манипуляции, но в целом вспоминая старину Доу, мы должны понимать, что работает крипторынок точно также как и все другие рынки.

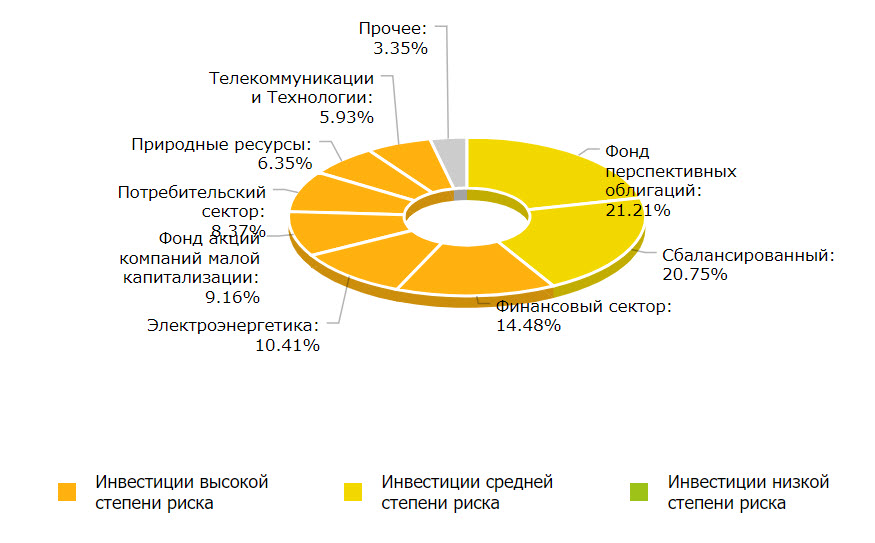

Давайте посмотрим на кошельки биткоин и лайткоин, приняв объемы накопленных на них средств (рис.1 и рис.2), за объемы активов неких корпораций и институциональных структур работающих с традиционными финансовыми инструментами.

Рис.1: Распределение биткоин кошельков

Рис.2: Распределение лайткоин кошельков

В случае с биткоин 1550 адресов или 0.01% от общего количества кошельков имеют 40% от всего объема добытых монет. В случае с лайткоин 455 кошельков имеют почти 60% всех активов. Эта пропорция мало отличается от современной структуры ФОРЕКС или фондового рынка, где действуют маркетмейкеры, центральные банки, международные корпорации или производители товаров и услуг.

Эта структура также напоминает акционерное общество, где контрольный пакет принадлежит группе мажоритарных акционеров, которые к тому же не контролируются государством. Естественно, что основной задачей держателей кошельков является получение прибыли, в том числе за счет обмена крипты на фиатные деньги, а также увеличение своей доли в данном сегменте экономики. Плоха та компания, которая не стремится нарастить свою капитализацию (привет Газпрому).

Теперь возникает закономерный вопрос за счет кого держатели этих кошельков получают прибыль? В принципе здесь каждый за себя, но никто не отменял слияние, поглощение, рейдерские захваты ферм конкурентов, раз уж мы находимся в стадии «Дикого запада» и «крипто лихорадки».

Пользуясь своим положением, толстые кошельки могут повышать цену и продавать свои активы по высокой цене, а также понижать цену, выкупая крипто активы по малой цене. Причем часто, за счет демпинга, вынуждая конкурентов закрывать свои фермы, снижая тем самым сложность добычи и повышая свою собственную рентабельность. При этом рассуждения о себестоимости добычи и других факторах стоимости крипто денег могут иметь смысл только в общих чертах.

Разглагольствования типа: - «биткоин не может быть дешевле $480, этого не может быть никогда», смысла вообще не имеют. Вернее они имеют смысл только тогда, когда об этом рассуждают владельцы кошельков, о которых я упоминал выше. Вы валаделец такого кошелька и только, что провели переговоры со своими коллегами по клубу миллиардеров, приняли решение, и теперь сообщаете нам инсайдерскую информацию? Нет? Тогда о чем вы говорите?

Я тоже не владелец толстого кошелька, но я знаю, что себестоимость добычи часто не имеет значения, а если и имеет, то до того момента когда фундамент наконец начнет работать, большая часть мелких держателей разорится, их активы скупят крупные кошельки, а затем опять создадут ажиотаж. Так было и так будет.

Я так же знаю, что надеяться на то, что «прилетит вдруг волшебник в голубом вертолете и бесплатно покажет кино», очень дорого, иногда так дорого, что лучше не думать об этом вообще. Но, применяя тех. анализ я знаю и уверен что: - «тенденция будет продолжена пока я не получу обратного». Поэтому все, чем я должен овладеть, это методами распознавания тенденции и следования ее направлению.

Как серфингист входящий против волны только для того, чтобы оседлать волну и прокатиться на ней как можно дальше, так трейдер должен входить против краткосрочного тренда, чтобы оседлать долгосрочный, но никак не наоборот. Нигде и никогда вы не увидите серфингиста скользящего против волны или в штиль. Ищите тенденцию, используйте тенденцию и зарабатывайте деньги, а все остальное от лукавого, да прибудет с нами профит. Будьте внимательны и осторожны.

Глеб Кабанов – аналитик MTrading